原标题:曼恩斯特:拟公开发行3000万股 募资投建涂布技术产业化等项目 4月27日申购

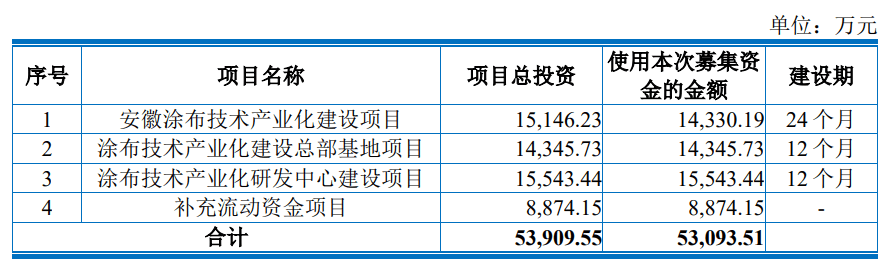

中证智能财讯 曼恩斯特(301325)4月18日披露招股书,公司本次拟公开发行3000万股,募集资金拟投资于安徽涂布技术产业化建设项目、涂布技术产业化建设总部基地项目、涂布技术产业化研发中心建设项目,并补充流动资金。这次发行初步询价日期为4月21日,申购日期为4月27日。

根据招股书,曼恩斯特主要是做高精密狭缝式涂布模头及其配件、涂布设备的研发、设计、生产和销售,公司产品可应用于锂离子电池涂布、半导体先进封装涂布、钙钛矿太阳能电池涂布、氢燃料电池电极涂布、液晶显示等。

经过多年持续研发投入,曼恩斯特在国内率先实现了高精密狭缝式涂布模头的产业化应用,打破了国外厂商在国内锂电池涂布模头领域的垄断。公司多年以来深耕涂布领域,在行业内已建立较强的品牌知名度,成长为国内领军企业。根据中国化学与物理电源行业协会锂电池分会证明,公司生产的高精密狭缝式涂布模头能够很好的满足目前主流锂电池厂商对锂电池极片涂布工艺技术要求,具备与国外领先品牌竞争的能力,实现了进口替代。企业主导产品高精密狭缝式锂电池极片涂布模头2019年至2021年连续三年市场占有率为分别为19%、21%和26%,本土企业行业连续三年排名第一,且市场占有率连续增长。

本次募集资金投资项目将通过扩充生产能力、提升研发保障,使公司进一步贯彻创新驱动战略,助力公司在科学技术创新、模式创新、业态创新、新旧产业融合等方面实现突破。

未来3-5年,公司将进一步加大科学技术创新力度,保持在新能源领域智能制造技术的先进性,不断突破和利用新技术进行前瞻性技术项目的研发并形成产业化。同时,依托多年积累的智能制造技术,以市场需求为导向,进行有关多元化领域的拓展,扩大公司产品及经营事物的规模,并不断的提高全球化运营能力。

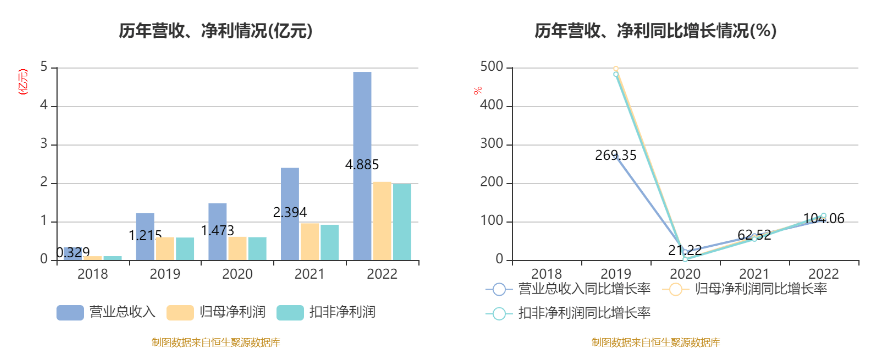

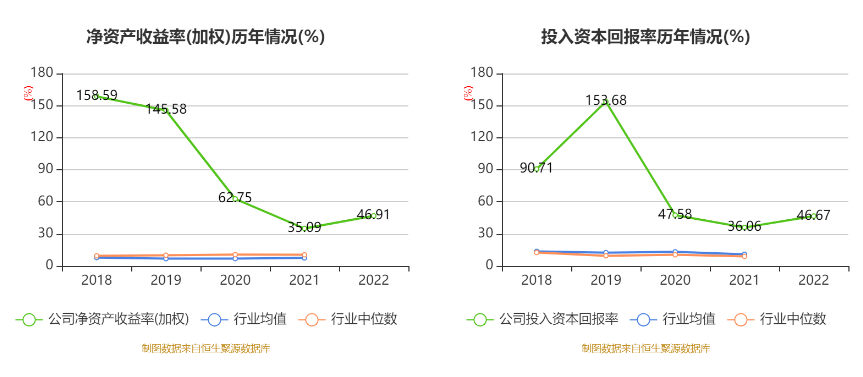

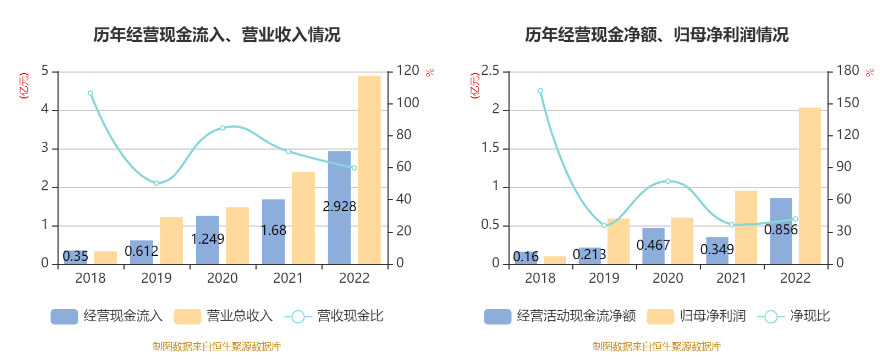

招股书显示,2022年,公司实现营业收入4.88亿元,同比增长104.06%;归母净利润2.03亿元,同比增长113.45%;扣非净利润1.98亿元,同比增长115.84%;经营活动产生的现金流量净额为8562.18万元,同比增长145.35%;报告期内,曼恩斯特基本每股盈利为2.26元,加权平均净资产收益率是46.91%。

经初步测算,公司预计2023年1-3月可实现营业收入1.4亿元至1.6亿元,同比增长约73.98%至98.84%;预计实现归母净利润5400万元至6200万元,同比增长约79.93%至106.59%;预计实现扣非净利润5300万元至6100万元,同比增长约85.73%至113.77%。

数据统计显示,曼恩斯特近三年营业总收入复合增长率为59%,近三年净利润复合年增长率为50.94%。

公司表示,报告期内,得益于国家全力支持新能源汽车的发展,新能源汽车销量及渗透率逐渐增加,锂电设备行业发展形态趋势良好。公司多年来专注于高精密狭缝式涂布模头、涂布设备及涂布配件的研发及推广,持续进行研发创新及产品结构升级,不断丰富产品结构,随公司经营规模逐步扩大,报告期公司基本的产品销量及营业收入逐年增长,盈利能力明显地增强,公司主要营业业务具备较强的成长性。

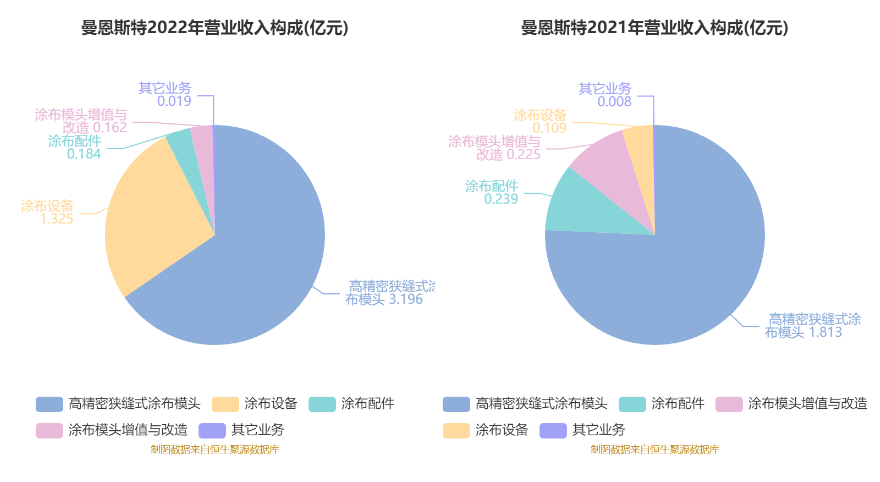

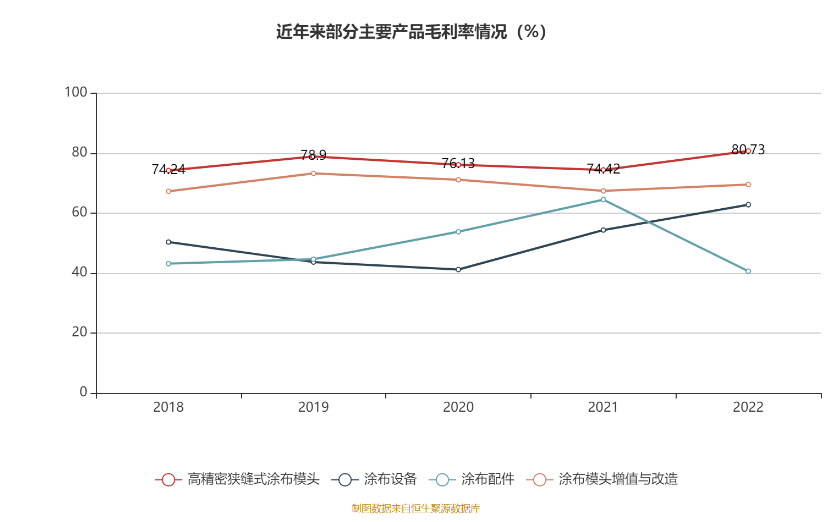

分产品来看,2022年度公司主要经营业务中,高精密狭缝式涂布模头收入3.2亿元,占营业收入的65.43%;涂布设备收入1.32亿元,占营业收入的27.12%;涂布配件收入1836.81万元,占营业收入的3.76%;涂布模头增值与改造收入1616.57万元,占营业收入的3.31%。

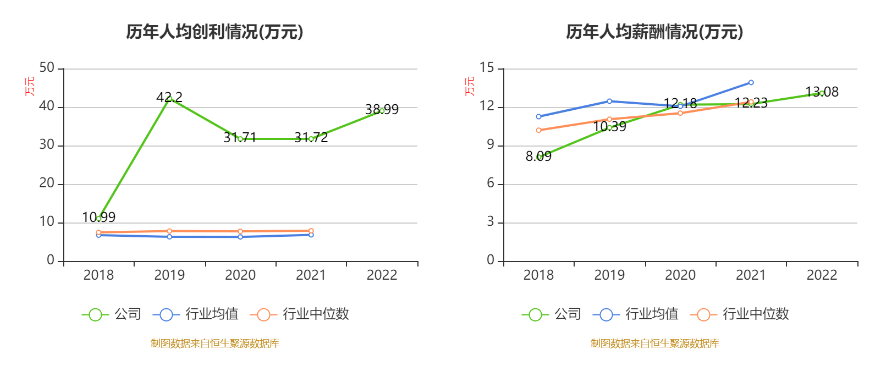

截至2022年末,公司员工总数为521人,人均创收93.76万元,人均创利38.99万元,人均薪酬13.08万元,较上年同期分别变化17.5%、22.91%、6.91%。

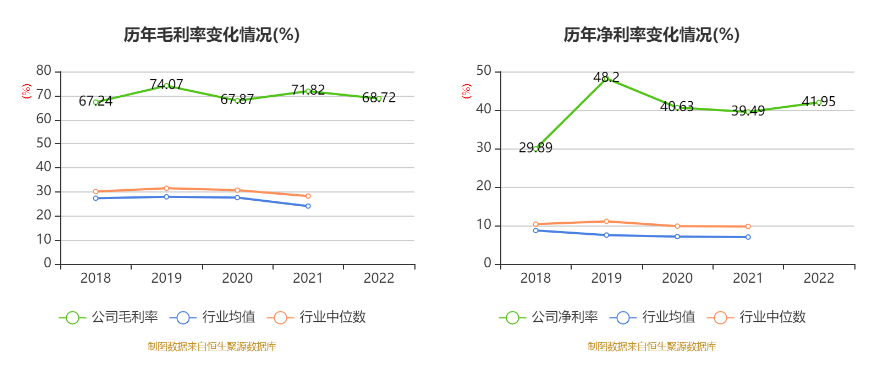

2022年,公司毛利率为68.72%,同比下降3.1个百分点;净利率为41.95%,较上年同期上升2.46个百分点。

报告期内,公司通过不断加大研发投入,持续开发新产品、新工艺;同时,公司与主要客户宁德新能源、宁德时代、比亚迪等企业保持了稳定的合作关系,公司主要经营业务毛利率保持了较高的水平。2022年度,公司主营业务毛利率较2021年度有所下降的主要原因是本期毛利率水平相对较低的涂布设备销售收入及占比大幅提升,整体拉低了主营业务毛利率水平。

分产品来看,高精密狭缝式涂布模头、涂布设备、涂布配件、涂布模头增值与改造2022年毛利率分别为80.73%、62.81%、40.64%、69.55%。

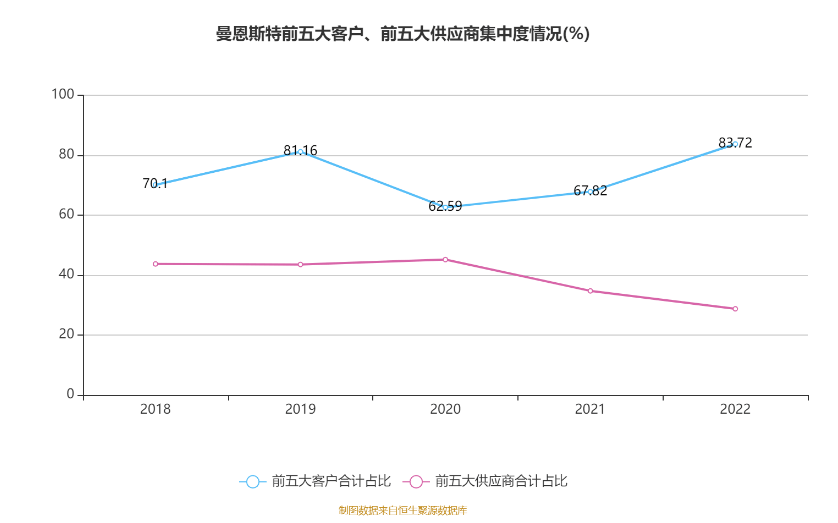

报告期内,公司前五大客户合计销售金额4.09亿元,占总销售金额比例为83.72%,公司前五名供应商合计采购金额5417.18万元,占年度采购总额比例为28.75%。

数据显示,2022年公司加权平均净资产收益率为46.91%,较上年同期上升11.82个百分点。公司2022年投入资本回报率为46.67%,较上年同期上升10.61个百分点。

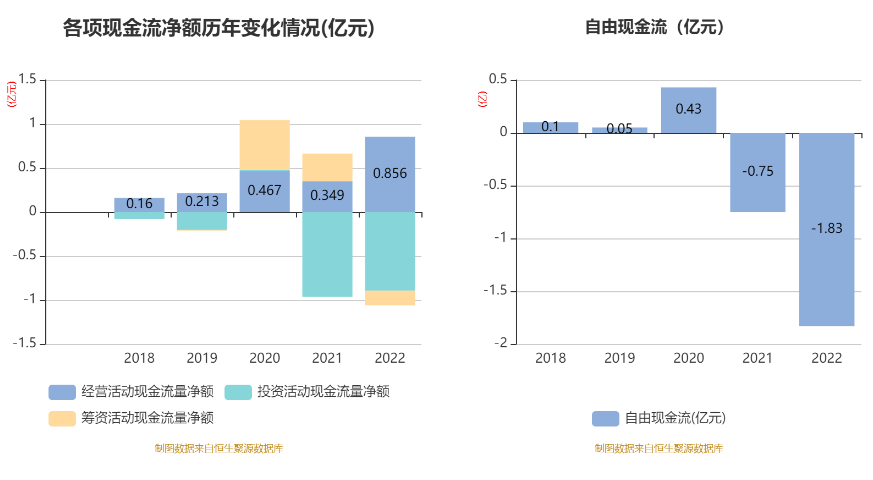

截至2022年,公司经营活动现金流净额为8562.18万元,同比增长145.35%;筹资活动现金流净额-1665.47万元,同比减少4817.18万元;投资活动现金流净额-8925.92万元,上年同期为-9634.26万元。 进一步统计发现,2022年公司自由现金流为-1.83亿元,上年同期为-7482.58万元。

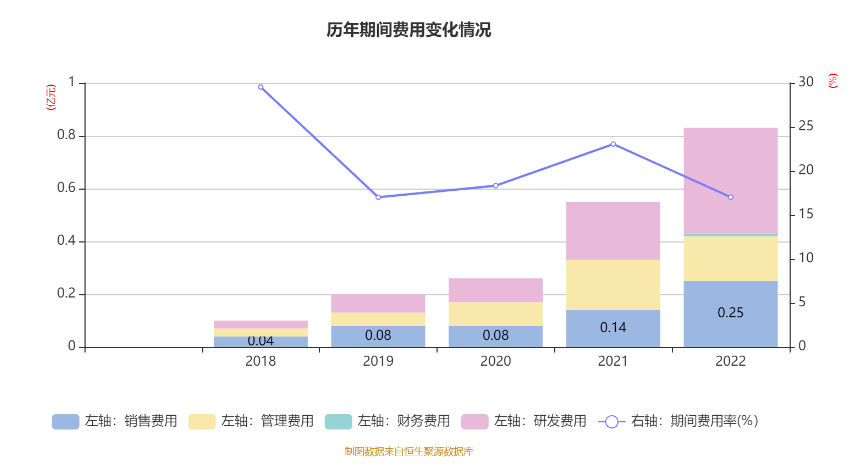

2022年,公司期间费用为8318.96万元,同比增长2798.08万元;但期间费用率为17.03%,同比下降6.03个百分点。其中,销售费用同比增长77.79%,管理费用同比下降9.64%,研发费用同比增长81.61%,财务费用同比增长990.46%。

公司研发费用逐年上升的根本原因系报告期内公司坚持以技术驱动发展,不断加大研发投入,研发费用随着业务规模扩大而稳步增长;此外,公司下游锂电池行业技术更新迭代较快,为满足客户对产品的功能及形态需求,增强公司市场竞争力,公司日益重视技术研发,并持续加大对研发部门的支持力度和投入。

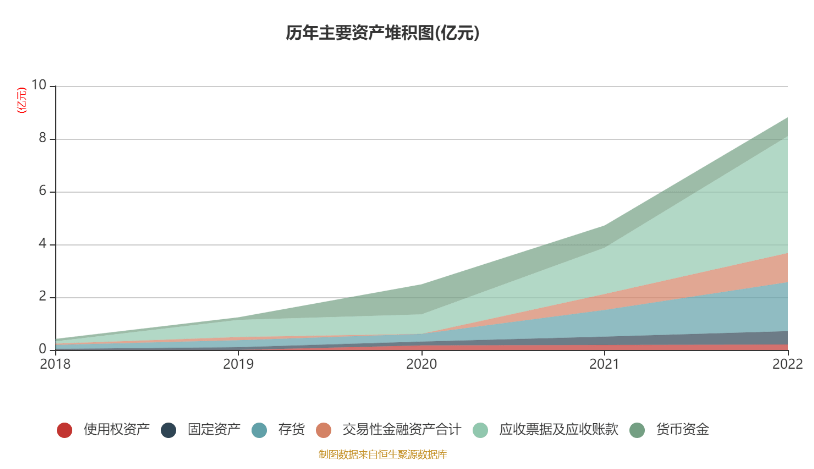

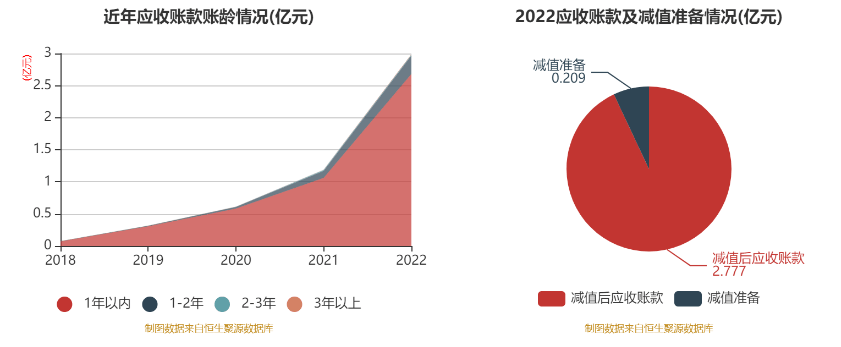

资产重大变化方面,截至2022年末,公司应收票据及应收账款较上年末增加151.86%,占公司总资产比重上升10.82个百分点;货币资金较上年末减少15.17%,占公司总资产比重下降8.52个百分点;合同资产较上年末增加235.99%,占公司总资产比重上升1.87个百分点;使用权资产较上年末增加11.73%,占公司总资产比重下降1.41个百分点。

2022年末,公司应收账款及合同资产的账面余额较上年末大幅增长的主要原因为,公司2022年第四季实现的出售的收益较上年第四季度大幅增长,该季度确认收入形成的应收账款大部分尚在信用期内,未能在2022年末完成销售回款;此外,本期公司对比亚迪实现的销售收入大幅增长,由于比亚迪内部付款审批流程较长,因此本期末比亚迪应收账款较上年末大幅增长。

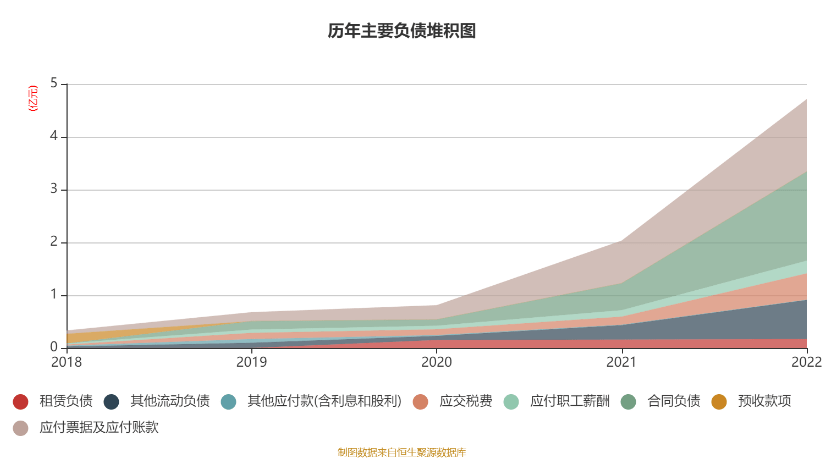

负债重大变化方面,截至2022年末,公司合同负债较上年末增加229.96%,占公司总资产比重上升7.05个百分点;其他流动负债较上年末增加171.09%,占公司总资产比重上升2.19个百分点;应交税费较上年末增加221.88%,占公司总资产比重上升2.02个百分点;应付票据及应付账款较上年末增加70.28%,占公司总资产比重下降1.48个百分点。

从应收账款账龄结构来看,截至2022年末,公司账龄在1年以内的应收账款余额为2.68亿元,较上年末增长1.62亿元,占应收账款总额比例为89.76%,较上年末上升0.4个百分点。

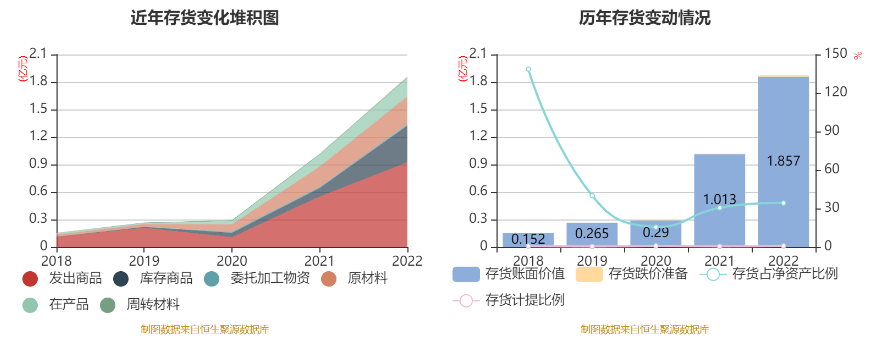

从存货变动来看,截至2022年末,公司存货账面价值为1.86亿元,占净资产的34.27%,较上年末增加8434.84万元。其中,存货跌价准备为152.02万元,计提比例为0.81%。

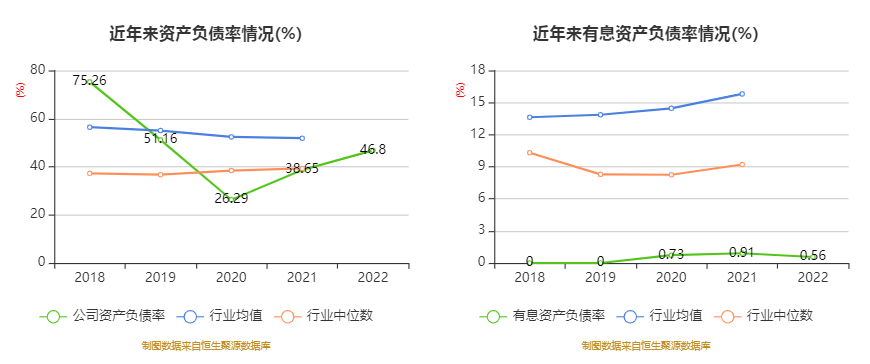

偿债能力方面,公司2022年末资产负债率为46.8%,相比上年末增加8.15个百分点;有息资产负债率为0.56%,相比上年末减少0.35个百分点。

公司资产负债率逐年上升的根本原因是公司采购规模和销售业务规模扩大,期末应付票据、应付账款和合同负债相应增加,导致流动负债增加较大。

2021年末、2022年末,公司流动比率及速动比率逐年下降,主要系公司采购规模和销售业务规模扩大,期末应当支付的票据、应该支付的账款和合同负债相应增加,导致流动负债增加较大。